Заключение

Если даритель — физическое лицо, то одаряемый освобожден от уплаты НДФЛ, кроме случаев дарения недвижимости, автотранспорта, акций и паев, выгоды.

Обязательства по перечислению в казну НДФЛ могут возникнуть и в случае, когда предмет дарения — уменьшение или аннулирование задолженности.

НДФЛ с подарка физлицо должно уплатить самостоятельно, если за него этого не сделал налоговый агент. Для этого, среди прочего, нужно вовремя подать налоговую декларацию.

Существуют способы оптимизации НДФЛ, однако применять их нужно крайне осмотрительно. Как Указывать Договор Дарения в Справке о Доходах.

- Заполняется собственноручно или на компьютере.

- Нельзя использовать карандаш.

- Не разрешается допускать какие-либо исправления.

- Если бланк предоставляется в распечатанном виде, то только на бумаге формата А4.

- Не принимается к рассмотрению декларация для госслужащих в поврежденном виде.

- Недопустимо использовать корректирующую жидкость, замазывать ею ошибки.

Титульный лист

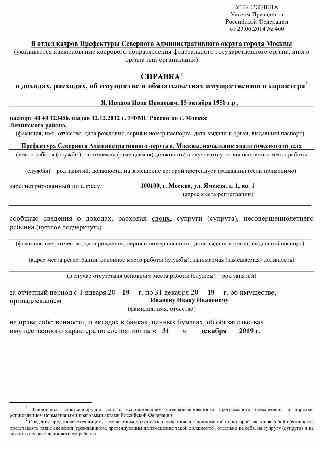

Первый лист декларации о доходах муниципальных служащих 2022 включает информацию о служащем:

Подготовить документ помогут наши рекомендации и заполненный образец: как заполнить декларацию о доходах госслужащего, показано на примере начальника аналитического отдела префектуры САО г. Москвы .

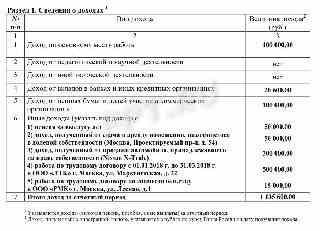

Раздел 1

В этом разделе указывается весь доход семьи. Сюда входят все денежные средства, полученные или заработанные за отчетный период (зарплата, наследство, пособие, пенсия, стипендия, доход со сдачи квартиры в аренду и другие финансовые поступления).

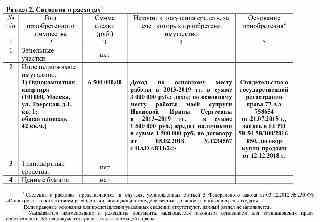

Раздел 2

В этом разделе документа указывается информация о крупных приобретенных объектах. Это квартира, загородная недвижимость, автомобиль, ценные бумаги, земельный участок и другие большие покупки. Отражается сумма всех расходов при покупке. Для каждого приобретения надо прописать реквизиты бумаг на право владения имуществом и происхождение денежных средств для каждой отдельной траты.

• Подборка наиболее важных документов по Дарению и наследованию имущества: бланк декларации 💫 объект налогообложения 💫 порядок декларирования 💫 порядок оплаты 💫 сроки сдачи 💫 ставка по закону 💫 © нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое

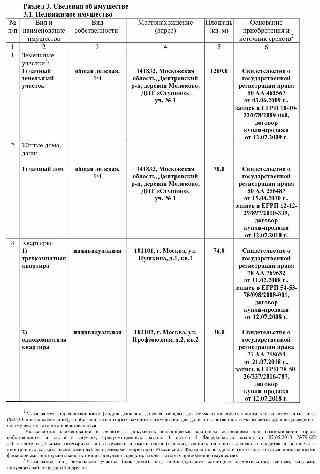

Раздел 3

Содержит сведения о недвижимости, которой владеет семья. В декларации чиновников за 2024 надо конкретизировать адрес места нахождения объекта, количество метров, форму принадлежности, сколько этажей и другие параметры имущества.

Раздел 4

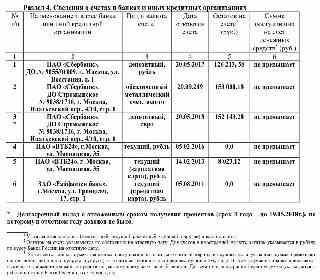

Все данные по банковским счетам госслужащего должны содержаться в этом разделе. Вид счета значения не имеет. Абсолютно все указываются в этом разделе.

Раздел 5

Заполняется, если госслужащий владеет ценными бумагами, векселями, закладными. Если нет, раздел остается пустым.

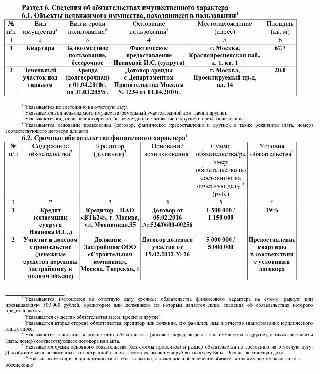

Раздел 6

Прописываются все обязательства по кредитам и другие финансовые долги, которые погашает гражданин или должны выплатить ему. Недвижимость, пользование которой осуществляется по договору аренды или другим способом использования. Для каждого имущества следует указать тип здания, количество квадратных метров, этажей, точный адрес, период пользования.

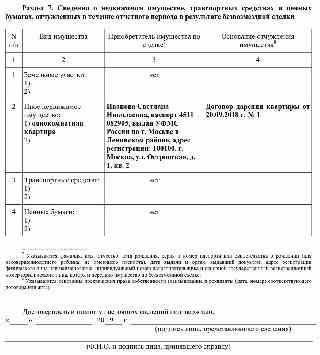

Раздел 7

На странице содержатся сведения по всем договорам купли-продажи, заключенные госслужащим или членами его семьи.

Какие документы по договору дарения между родственниками нужно прилагать, для того что бы не был насчитан налог ?!

Дарение – это достаточно распространенная гражданско-правовая сделка. Она заверяется нотариальным образом и предполагает то, что даритель на безвозмездной основе передает объект движимого либо недвижимого имущества в дар одаряемому лицу.

Положено ли обложение налогом при дарении недвижимого имущества по закону ?!

Важно отметить то, что в соответствии с установленными законодательными нормами договор дарения подразумевает то, что гражданин получивший ту же квартиру получает в натуральной материальной форме своего рода экономическую выгоду. Называется выгодой полученная прибыль, и поэтому на основании норм налогового законодательства гражданин обязан платить налоговое бремя на дарение.

В тоже время в соответствии с статьей 217 Налогового кодекса Российской Федерации не входят в базу налогового обложения по НДФЛ налоги, которые получают физические лица по договору дарения если это родственники. Не родственники платят налог, и он перечисляется в доход государства после того, как объект недвижимого имущества был зарегистрирован в ЕГРН.

Когда не надо платить налоговое бремя в доход государства при заключении договора дарения ?!

По некоторым определенным видам договоров налог не платится. Согласно нормами Налогового кодекса Российской Федерации он не подлежит уплате, если между дарителем и одаряемым имеются близкородственные связи. К близким родственникам по закону относятся дети, родители, братья, сестры. Подарить без налога объект недвижимости можно не только родным, но и усыновленным детям, так как они законодательно включаются в категорию так называемых ближайших родственников.

Если даритель и гражданин одаряемый не являются близкими родственниками, то тогда налог придется заплатить по ставке 13 процентов от стоимости имущественного объекта. Кстати, добавить надо то, что если одариваемый гражданин долгое время проживал не в России, а в другом государстве, то тогда платить налог по закону он должен в размере 30 процентов.

Кто должен заплатить налог и задекларировать его ?!

При получении объекта имущества на основании договора дарения если он осуществляется не между близкими родственниками платить налог придется. Для этих целей подается в ФНС налоговая декларация, заполненная по форме 3-НДФЛ. Формируется налоговый расчет как на бумажном носителе, так и в электронном виде. Можно сформировать налоговую декларацию на сайте ФНС. К дополнительным документам, которые подаются в налоговую службу относится копия паспорта гражданина РФ, копия договора дарения, справка из БТИ или иная документация технического характера на объект недвижимости, копии правоустанавливающих документов на имущество.

Обязательно вовремя надо в Федеральную налоговую службу подать техническую документацию. На ее основании представители ФНС будут в дальнейшем высчитывать и определять размер кадастровой стоимости объекта. Говоря о сроках следует упомянуть о том, что подача декларации по форме 3-НДФЛ допускается не позже 30 апреля года, который следует за календарным годом получения объекта недвижимости в дар одаряемым лицом.

Дарение недвижимости между родственниками.

Очень часто близкие родственники передают в определенных случаях друг другу разнообразные имущественные объекты. Таким образом можно передать, например, недвижимость чтобы избежать возможных правовых или же наследственных споров. При этом договор дарения исходя из действующей судебной практики оспорить крайне трудно. Юристы рекомендуют распоряжаться объектами недвижимого имущества именно таким образом.

Кто будет считаться близким родственником по закону ?!

Естественно то, что в процессе заключения договора дарения следует доказать степень родства. Такой гражданско-правовой договор по закону заключается представителем нотариальной конторы. Представляется документ, который подтверждает родство. Это может быть свидетельство о заключении брачных отношений, свидетельство об усыновлении ребенка, свидетельство о рождении ребенка.

В тексте договора дарения можно и не указывать степень родства между дарителем и одаряемым лицом.

При этом доказать степень родства придется путем обращения в Федеральную налоговую службу по месту своего проживания и регистрации. Это позволит освободить стороны гражданско-правовой сделки от того, что им надо будет платить налог в размере 13 процентов от стоимости подаренного объекта имущества. В Федеральную налоговую службу представляются также сведения, подтверждающие родство вместе с договором дарения. То есть принести надо свидетельство о браке, о рождении или усыновлении ребенка, решение об установлении отцовских прав или признание родства, регламентированное в судебном порядке. Конечно же расходы на заключение гражданско-правового договора дарения имущества понести близким родственникам все же придется. И они выражены в уплате такого налога, как налог на государственную пошлину. В соответствии с действующими законодательными нормами на период 2024 года налог составляет 2000 рублей.

В завершение надо добавить то, что дальний родственник будет облагаться налогом.

К категории таких лиц относятся двоюродные, троюродные братья и сестры, внучатые племянники, дяди, тети, свекры, свекрови, тести. Не имеет значение то, какая недвижимость планируется для передачи в дар. Это может быть квартира, дом, участок земли, доля в жилом помещении. Правила оформления договора дарения в случае с неблизкими родственниками носят обязательный характер. Если хочется обойтись минимальными денежными потерями, то вместо договора дарения можно провести сделку под видом купли-продажи. Важно, чтобы стоимость объекта была прописана в договоре не больше 1 миллиона рублей. Все что свыше облагается по закону налогом.

Подать жалобу Ваши права и обязанности Владельцам доли Обращение в суд Подача заявления Судебное решение Аргументы для суда Распорядиться квартирой